Presentación

Las medidas derivadas del COVID-19 modificaron los hábitos alimentarios: el confinamiento y los cierres temporales de la hostelería y comedores colectivos llevaron al ámbito doméstico parte del consumo que no podía hacerse fuera del hogar. Este desplazamiento del lugar del consumo fue importante en la primavera de 2020 y sus efectos se prolongaron hasta la eliminación de las últimas restricciones, a mediados de 2021.

Los desequilibrios causados por el COVID en la actividad económica han resultado en un aumento de los precios de la energía y las materias primas en la segunda mitad de 2021, agravado a lo largo de 2022 por el conflicto en Ucrania. El resultado ha sido una elevación general de precios a la que los Bancos Centrales han respondido con tipos de interés más altos para reducir la inflación, provocando a su vez una ralentización de la economía.

El sector lácteo, que había mostrado una buena adaptación a lo largo de la crisis sanitaria, es uno de los más afectados en la crisis de inflación, soportando fuertes subidas en los costes que llevaron a una caída de la producción de leche en los principales países exportadores, con una alta volatilidad de precios en los mercados globales de productos lácteos, especialmente sensibles a pequeños desequilibrios entre la producción y la demanda.

En el caso de España la caída de la producción generó fuertes tensiones a lo largo de la cadena: los precios de la leche en origen alcanzaban máximos históricos en los últimos meses de 2022 y los precios al consumo de productos como leche o mantequilla lideraban la escalada inflacionista de la cesta de la compra.

En nuestro informe de enero de 2023 “Producción y precios de la leche en 2022…” resumíamos la secuencia costes/producción/precios en el periodo 2021-2022 y avanzábamos las perspectivas para 2023, dominadas por un sentimiento de incertidumbre que afectaba a la oferta y a la demanda: una producción de leche ligada tanto a la evolución de la rentabilidad económica como a la estabilidad necesaria para afrontar inversiones, y un consumo de productos lácteos pendiente del impacto real de la inflación y la marcha de la economía.

La evolución relativa de la producción y el consumo a escala global determinaría el nivel de equilibrio en los mercados y, en consecuencia, los precios de los productos lácteos commodities que, en definitiva, condicionarían la evolución de los precios de la leche en origen.

Transcurrido un año desde el referido informe, procede analizar la situación del sector en 2023 y las perspectivas para 2024.

RESUMEN EJECUTIVO

Situación en los mercados globales y en la Unión Europea

Después de las tensiones de 2022, los mercados globales recuperan en 2023 un cierto equilibrio basado en un ligero descenso de la producción de leche en los países exportadores (-0,1 %) y una recuperación de la demanda de productos lácteos en los principales importadores apoyada por el descenso en los precios. De todos modos la producción y el comercio exterior están lejos, todavía, de los valores registrados en 2021. El sector en la Unión Europea en su conjunto no se aparta de este panorama global, con un crecimiento inapreciable de la producción y algo más definida en las exportaciones (+0,0 y +7 %, respectivamente, 2023 s/2022).

El sector lácteo español en 2023

La producción de leche de vaca se mantiene sin apenas cambios y, por lo tanto, sin recuperar el 2 % que había perdido en 2022 con relación a 2021; las producciones de leche de pequeños rumiantes ceden en torno al 3 %, acumulando en los dos últimos años descensos del 5 % en oveja y 10 % en cabra.

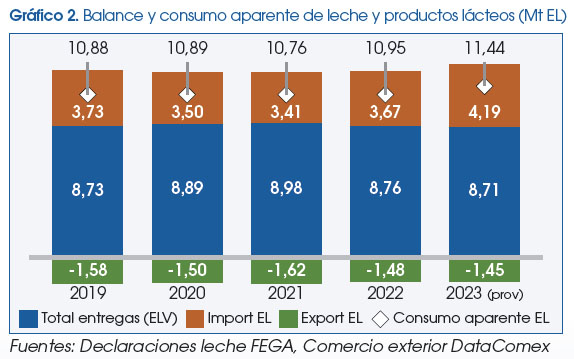

En conjunto, la leche de las tres especies, expresada en equivalente leche de vaca (ELV)1 suma 8,7 Mt en 2023, unas 270 mt menos que en 2021 (-3,0 %)

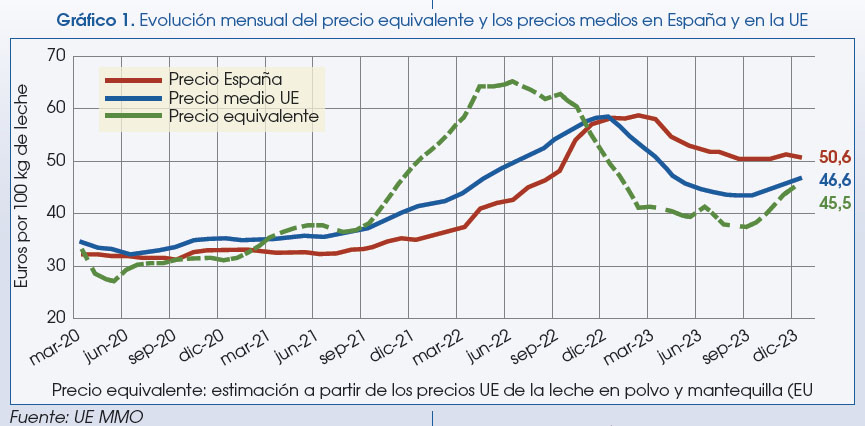

Los precios de la leche de vaca, que partían de máximos de 60 €/100 kg, registran un reajuste a la baja en la primavera de 2023 para cerrar el año en torno a los 50 €/100 kg, un 10 % por encima del precio medio en la UE; en cómputo anual resulta un precio de 53 €/100 kg (+8 € sobre la media de 2022). Los precios de las leches de oveja y cabra cierran el año en máximos (168 y 112 €/100kg, respectivamente) (Gráfico 1).

El comercio exterior2

Las importaciones de leche y productos lácteos en 2023 se acercan a las 4.200 mt EL, unas 500 mt sobre el año anterior que se superponen al incremento que ya se había registrado en 2022, sumando en dos años unas 780 mt adicionales (+23% sobre 2021); el queso y la leche en polvo son las principales partidas responsables de este aumento, mientras que se mantienen bajas las entradas de leche cruda en cisterna.

Las exportaciones, unas 1.450 mt equivalente leche (EL)3, se sitúan ligeramente por debajo de los niveles de 2022 (-35 mt EL), año en el que habían cedido unas 140 mt EL por la caída de las ventas al exterior de leche en polvo, mientras que los quesos se mantienen en el entorno de las 118 mt anuales de producto.

El consumo

Del balance entre producción interna, importaciones y exportaciones resulta un consumo aparente de leche y productos lácteos estimado en unas 11.450 mt EL, lo que supone +500 mt sobre 2022 (+680 mt sobre 2021; +6,3 % en los dos años). Engloba el consumo doméstico (consumo final realizado en hogares), el consumo extra doméstico (hostelería, restauración y colectividades) y la utilización de productos lácteos como ingredientes en la industria agroalimentaria (Gráfico 2).

El consumo doméstico se ha visto especialmente afectado por la inflación, con un IPC que a finales de 2022 se situaba en 131 puntos para el conjunto de productos lácteos, superando ampliamente los 119 puntos del total de alimentos (IPC base 2021 = 100). Aunque las subidas se moderaron en 2023 por efecto de la supresión del IVA, la bajada del precio de la leche en origen y la moderación de los costes de la energía, los valores actuales continúan por encima de los 140 puntos en leche envasada y mantequilla y se acercan a los 130 en queso y yogur.

En volumen, el consumo en hogares de leche envasada y leches fermentadas habría perdido un 3,5% en 2023 sobre 2022, mientras el de quesos ofrece una tasa positiva del 2,5 %. En conjunto, el consumo doméstico expresado en términos de equivalente leche, sería de unas 6.600 mt, apenas un 1,8 % menos que en 2022, pero las subidas de precios han presionado al consumidor hacia las MDD que, a su vez, han reducido los diferenciales de precios con las respectivas marcas de fabricante.

La demanda extra doméstica puede estimarse por diferencia entre los valores de consumo aparente y de consumo doméstico, resultando para 2023 unas 4.850 mt EL, con un aumento de 600 mt sobre 2022 que estaría ligado, sobre todo, a una mayor utilización de queso y leche en polvo como ingrediente en la industria agroalimentaria, incluida la fabricación de piensos4.

Traslado de incrementos de costes a precios

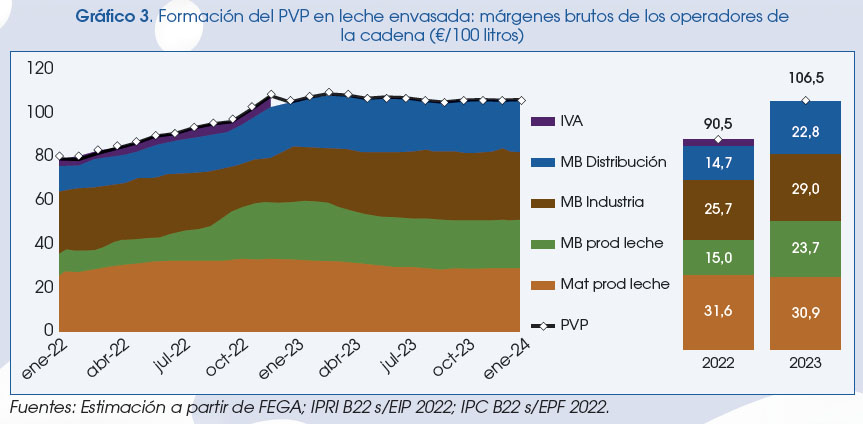

La incorporación de los incrementos de costes a precios ha seguido un ritmo y alcance desigual en los distintos eslabones de la cadena de valor, con el consiguiente impacto en los márgenes brutos que se refleja en las cuentas de resultados agregadas.

En la producción, el retraso en traslado a precios de los incrementos de costes había puesto en dificultades a los productores de leche hasta avanzado el segundo semestre de 2022; la estabilización de costes y mejores niveles de precios de la leche han permitido recuperar márgenes a lo largo de 2023.

El contraste de los perfiles del índice de precios al consumo (IPC) y el Índice de precios industriales (IPRI) muestra la anticipación de la distribución en trasladar costes a precios finales en comparación con una industria láctea con más dificultades, con el correspondiente impacto en las cuentas de explotación de 2022.

En el caso concreto de la leche envasada, la formación del PVP señala un estrechamiento de los márgenes brutos de la industria en el cuarto trimestre de 2022 que se prolonga hasta la primavera de 2023, en contraste con una ampliación continuada del margen bruto de la distribución en los meses de mayor peso de la inflación (Gráfico 3).

Perspectivas para 2024

En el mercado global apuntan a una ligera subida de precios como resultado del frágil equilibrio existente con un débil crecimiento de la producción y de las exportaciones en los principales Países productores, pero con un considerable grado de incertidumbre en especial por el lado de la demanda.

En el mercado global apuntan a una ligera subida de precios como resultado del frágil equilibrio existente con un débil crecimiento de la producción y de las exportaciones en los principales Países productores, pero con un considerable grado de incertidumbre en especial por el lado de la demanda.

En España, la evolución del precio de la leche va a estar condicionada por la evolución del precio equivalente, por los precios en la UE y por la capacidad de mantener el diferencial de precio existente; esta capacidad está afectada tanto por la evolución de la producción interna como por las opciones de importaciones de leche cruda y productos lácteos. Los diferenciales de precios estarían condicionados, además, al mantenimiento de los niveles de precios en el consumo y será necesario prestar atención a factores de competitividad que pueden afectar sobre todo a la industria quesera.

Reflexiones finales

Se proponen algunos temas de reflexión que en nuestra opinión deberían centrar el debate con el objetivo de asegurar un sector lácteo sostenible: 1) factores que están limitando la recuperación de la producción de leche (más allá de los precios); 2) la estabilidad en las relaciones a lo largo de la cadena; 3) la problemática del sector quesero ligada al aprovisionamiento de leche y la competencia en el contexto de las importaciones, y 4) importancia y carencias de información en el análisis del mercado de productos lácteos.

* Documento completo, de libre acceso, en el siguiente enlace: https://www.researchgate.net/publication/378740686_Espana_Sector_lacteo_2023_y_perspectivas_2024

1 ELV: equivalente leche de vaca (ver Anexo “Notas metodológicas y fuentes estadísticas” del documento completo)

2 Los datos de Comercio exterior de 2023 son provisionales (Fuente: DataComex)

3 EL: equivalente leche (ver en el Anexo “Notas metodológicas y fuentes estadísticas”)

4 Las estimaciones están basadas en estadísticas de fuentes públicas (FEGA, DataComex, Panel Alimentario MAPA); algunos valores deben ser tomados con cautela, en particular los de comercio exterior para 2023, por ser provisionales, y los del consumo doméstico por el efecto COVID.

Si quieres leer el artículo en PDF, puedes descargarlo desde este enlace o también desde “Documentos”.

Artículo técnico publicado por Jorge Santiso y Francisco Sineiro (ECOAGRASOC, Universidade de Santiago de Compostela. Marzo 2024) en el número 260 de la revista Frisona Española, correspondiente a los meses de marzo y abril de 2024.

Ahora puedes leer las #noticias más importantes en los canales de #Whatsapp de #eDairyNews!!

🇦🇷 eDairy News ESPAÑOL: https://whatsapp.com/channel/0029VaPqM3eAu3aInae2Qt0V