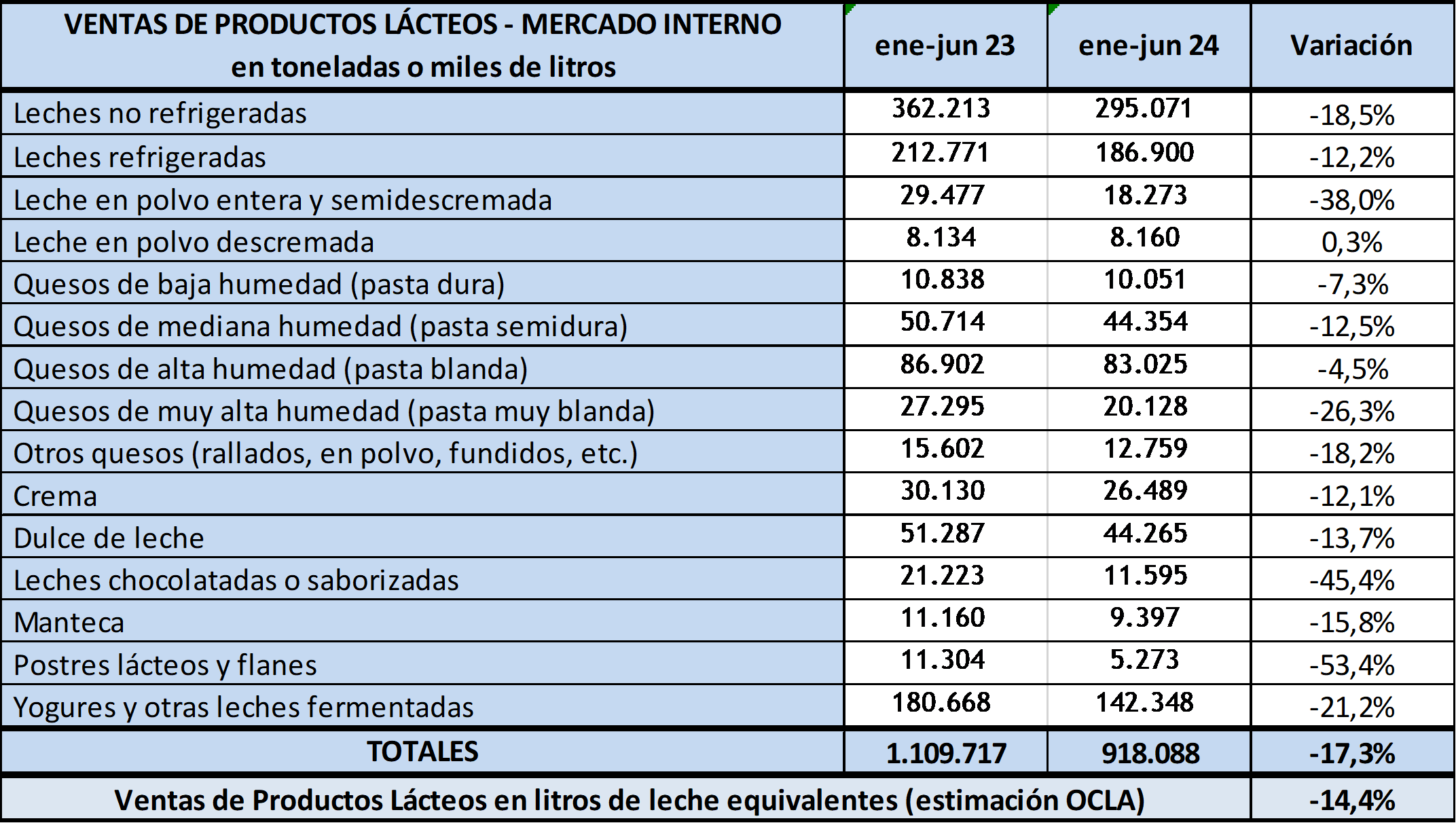

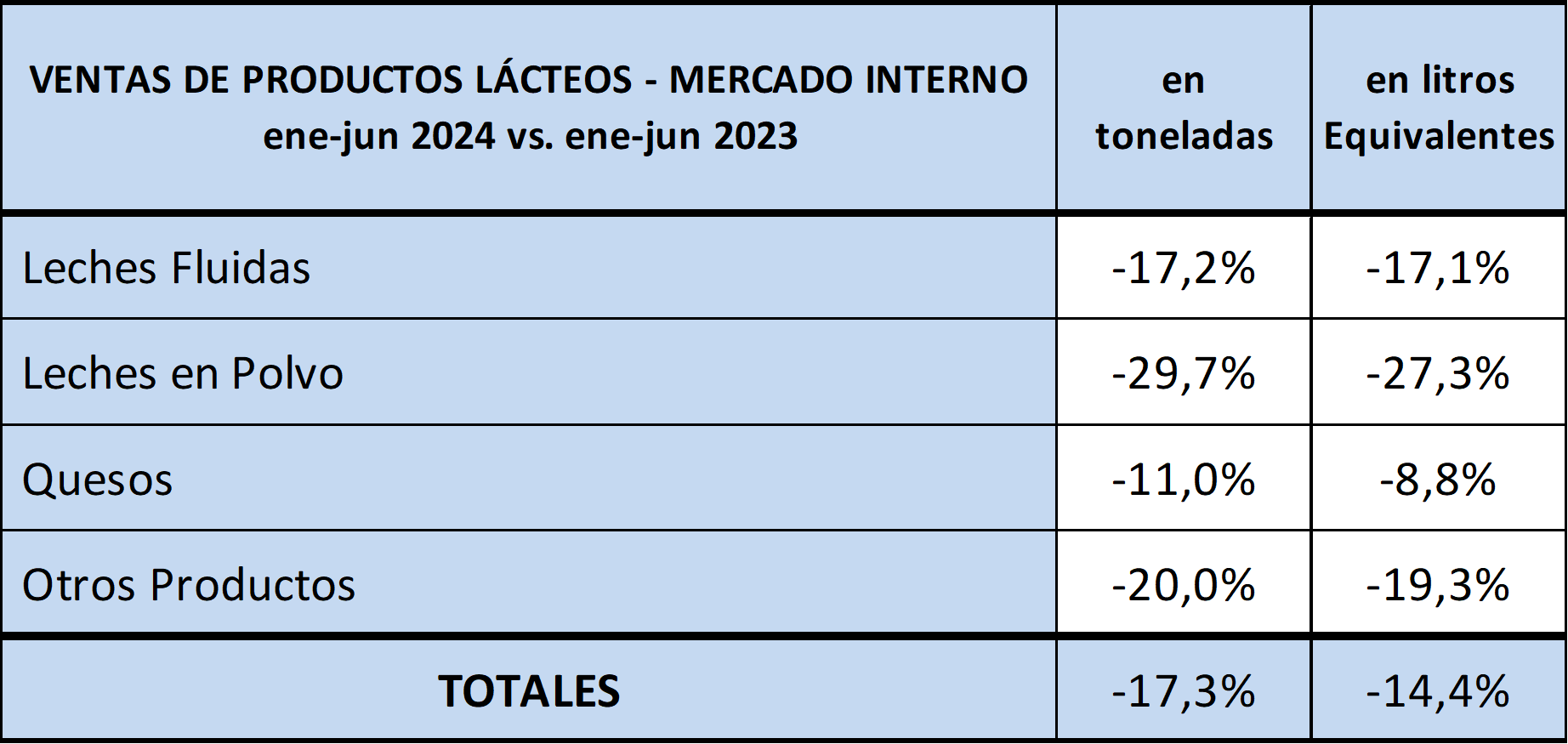

Es que de acuerdo a lo que relevan las industrias lácteas, en estos primeros seis meses del año los lácteos se vendieron un 17,3% menos que en el mismo período del año anterior, y un 14,4% si se contabiliza en leche equivalente.

Para junio, estas ventas que indican lo que los argentinos consumimos de productos lácteos, retrocedieron 12,7% respecto al mes pasado, y en litros de leche equivalente cayeron un 11,5% en la comparación total mensual, y un 8,5% en el promedio diario, según la OCLA. Si tomamos la comparación interanual de junio contra el 2023, la caída fue de 23,5%.

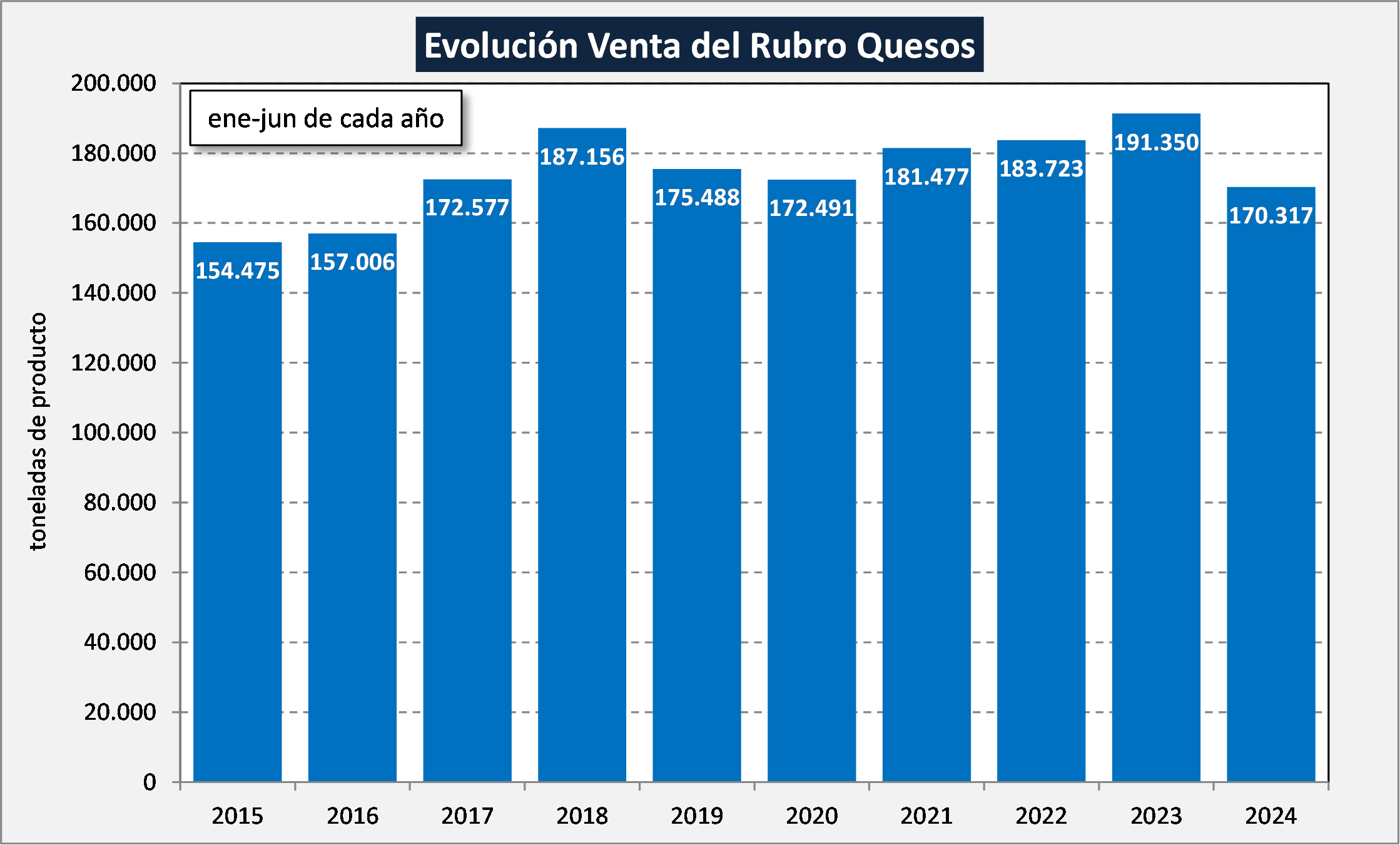

En esta caída semestral que informan las industrias, se observa una caída muy importante en todos los rubros, en el que quesos lleva la menor reducción en litros equivalentes. Los productos de mayor valor agregado y unitario como quesos de pasta muy blanda, quesos rallados, leches saborizadas, yogures, flanes y postres presentaron una gran caída asociada a las subas de precios y al retraso en el poder adquisitivo del sector medio de la población que demanda en mayor cuantía estos productos.

La OCLA se encargó además de aclarar: “Escenarios como el actual donde hay un fuerte deterioro de los ingresos reales de la población, hacen que proliferen las ventas informales, que obviamente ninguna estadística puede registrar, y además han crecido fuertemente productos que por precio sustituyen el consumo de lácteos, como rallados, bebidas con lácteos, margarinas y otros similares”.

A su vez, explicaron: “Para el primer semestre del 2024 se determinó una caída de consumo doméstico total del 17% y del 18% en el consumo per cápita, siempre medido en litros de leche equivalentes y en esta oportunidad corregido en cantidad días de período”.

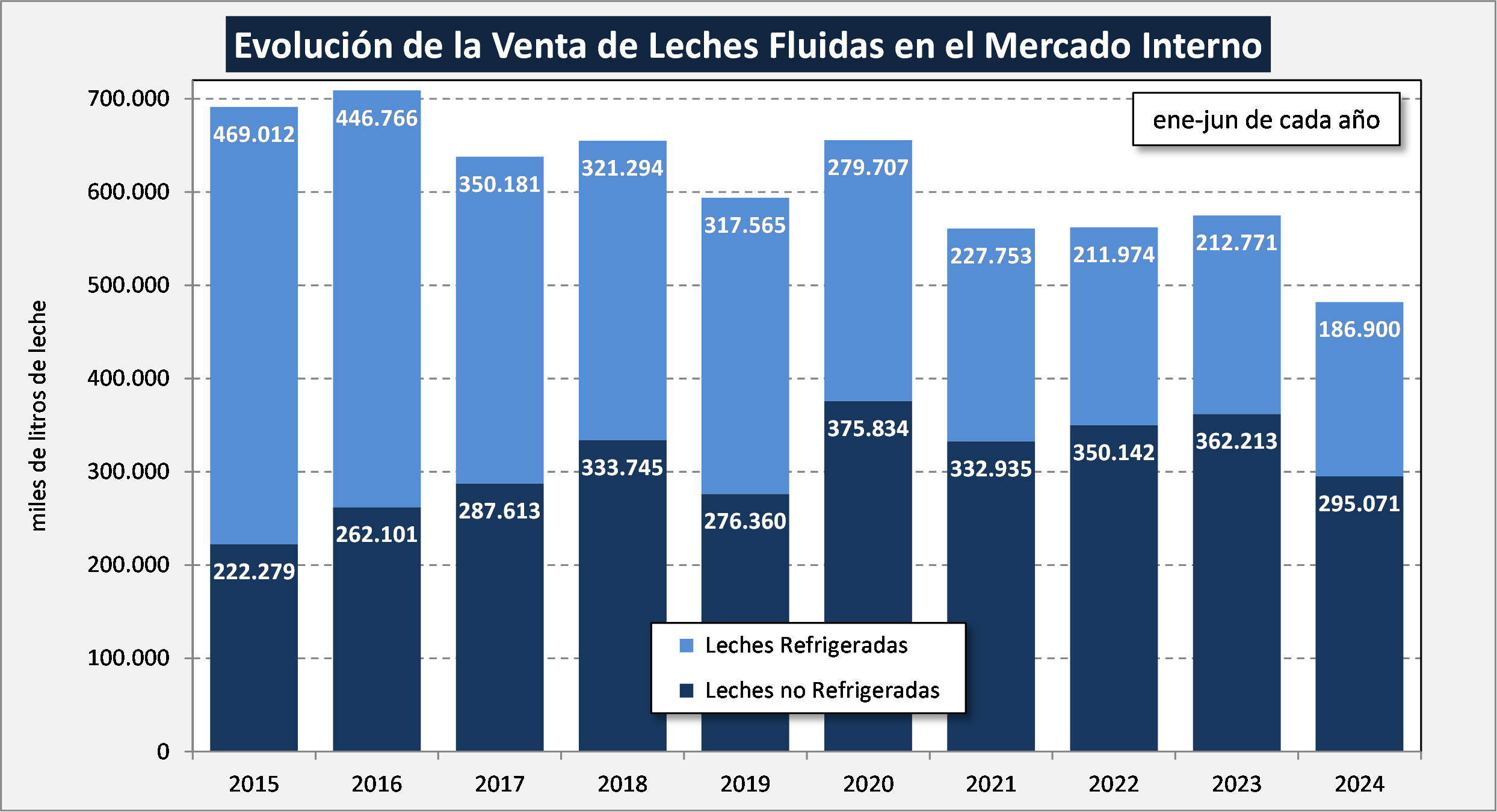

En estos gráficos que fueron publicados por la OCLA, se presentan las ventas (en miles de litros), a junio de cada año (refrigeradas y no refrigeradas), donde se puede ver por un lado el descenso en el total de leches fluidas que se viene dando en los últimos 8 años.

Por otra parte, se evidencia claramente cómo fueron creciendo en participación las leches no refrigeradas en detrimento de las leches refrigeradas, pero en estos últimos meses hubo una reversión a ese proceso, volviendo a recuperar algo de terreno las leches refrigeradas.

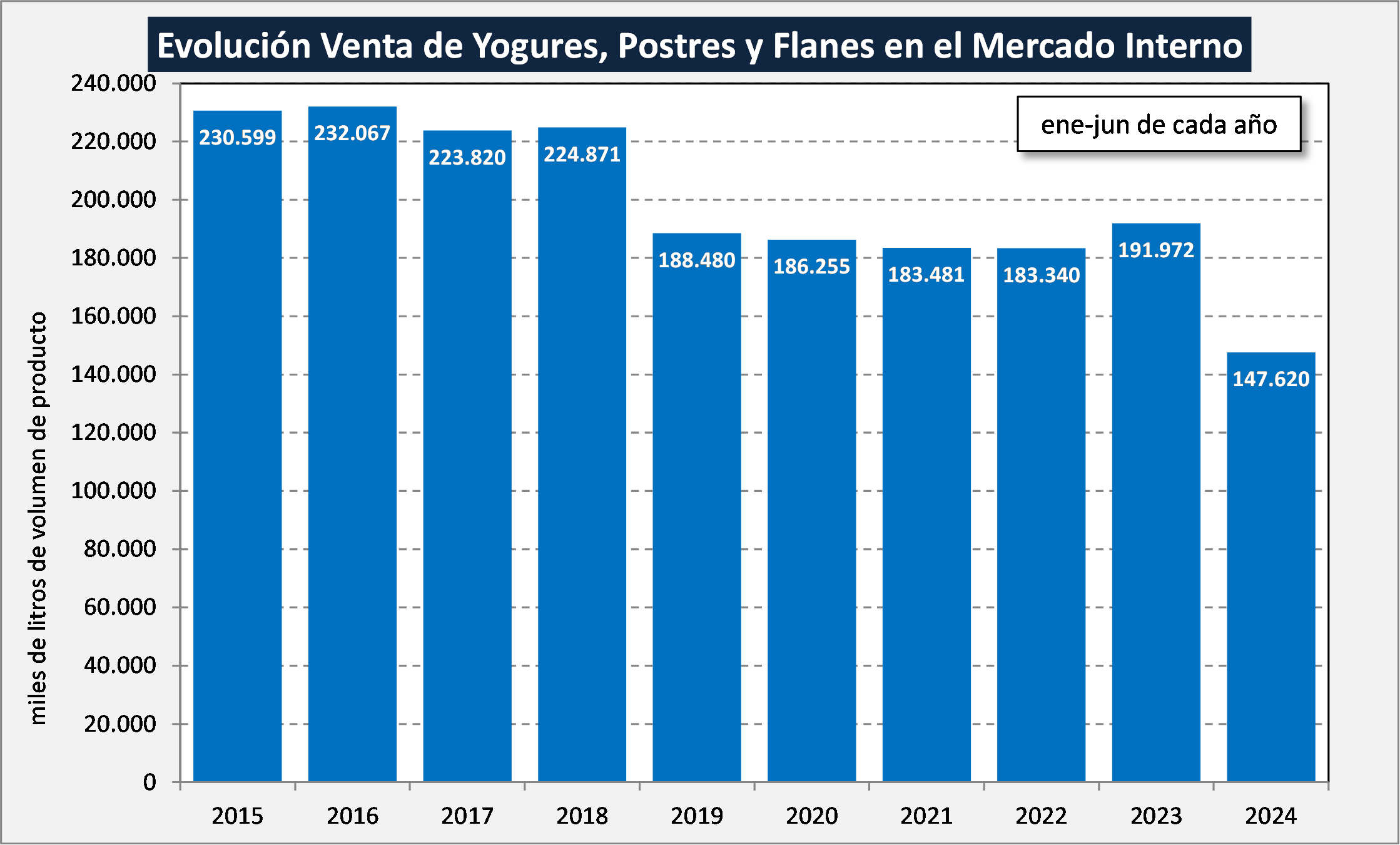

Productos como las leches saborizadas o chocolatadas, que presentaron una muy alta tasa de crecimiento en el año 2022 (29,4%), y que era sólo por efecto de comparar con un año donde las ventas fueron extremadamente bajas, en 2023 se mantienen prácticamente iguales al año anterior y ahora en 2024 se desploman un 45,4%, casi a niveles de pandemia. Situación bastante parecida presentan los yogures, postres y flanes.

Para los quesos, el principal rubro de destino de elaboración y comercialización de productos, se da una situación de caída más atenuada donde se prioriza por precio, al peso (fraccionados) y con prevalencia de productos más commodities (cremoso, barra y duros “frescos”) que especialidades.

Según analizaron desde el Observatorio, “es contundente es que las ventas y por ende el consumo, presentan en los últimos años una tendencia a la baja en general y una primarización del mismo (productos más básicos: leches fluidas no refrigeradas, quesos al peso de segundas y terceras marcas y yogures bebibles de litro) en detrimento de aquellos productos de mayor valor agregado y por ende económico”.

Esta situación sin duda se da por un fuerte deterioro de los niveles de ingresos reales, fundamentalmente de los segmentos medios de la pirámide de ingresos, lo cual, al margen de reducir el volumen de consumo, afecta el valor del mix de ventas haciendo que se facture un menor valor en las ventas internas, que claramente reflejamos en los análisis de la cadena de valor cuando mencionamos los bajos valores del VLE Mercado Interno en dólares respecto a otros países.

“Obviamente que los controles de precios, agudizaron el proceso de menor recaudación de la cadena, al igual que la vigencia de derechos de exportación y tipo de cambio retrasado. En función al nuevo escenario en la política económica, con libertad de precios en el mercado interno y sin derechos de exportación y tipo de cambio algo más competitivo en el externo, modificarán significativamente la estructura del destino comercial de la leche (de 80/20 a 70/30)”, vaticinan los especialistas en datos de la industria lechera.

A su vez, describen que los mayores poderes de compra de la leche por parte de la industria al productor, se incrementaron en los primeros meses del año para el destino externo y la traslación al mercado interno de esos precios, más la fuerte inflación generalizada, y el deterioro del poder adquisitivo de la población (sobre todo su estrato medio que define los mayores niveles de consumo), abren un gran interrogante respecto al comportamiento del consumo interno, sobre todo la convalidación de las importantes subas de precios.

Para finalizar, desde el OCLA analizaron también la cuestión internacional, sobre la que explican y recomiendan: “La queda en los precios internacionales y el fuerte deterioro del tipo de cambio, hacen peligrar el destino externo de la producción, sumado a que la producción no sólo se viene recuperando en términos interanuales, sino que también está en el ciclo estacional creciente hasta octubre/noviembre. Por lo tanto, hay que prestar mucha atención al frente interno. Es fundamental que continúe el proceso de convergencia de los precios de los productos lácteos (estabilización) en el mercado interno con la suba de salarios (incremento del poder adquisitivo) para que no se genere una sobre oferta en el mercado doméstico en los próximos 5 meses”.

Ahora puedes leer las #noticias más importantes en los canales de #Whatsapp de #eDairyNews!!

🇦🇷 eDairy News ESPAÑOL: https://whatsapp.com/channel/0029VaPqM3eAu3aInae2Qt0V