A la cadena láctea argentina no le cierran los números, les dejamos datos concretos, desde el informe del OCLA para entender por qué:

Poder de Compra de la Industria | Valores de Referencia:

Oferta: expresa la necesidad de ingreso por litro de leche del sector de producción primaria (gastos directos + gastos de estructura + amortizaciones + una tasa de interés al capital).

Demanda: expresa la capacidad de pago por litro de leche cruda por parte de las industrias lácteas, en condiciones normales de operación y sin margen de renta alguno por encima del costo de oportunidad al capital incluido.

Pizarra: precio publicado por la DNL-MAGyP en base a la muestra de 18 empresas.

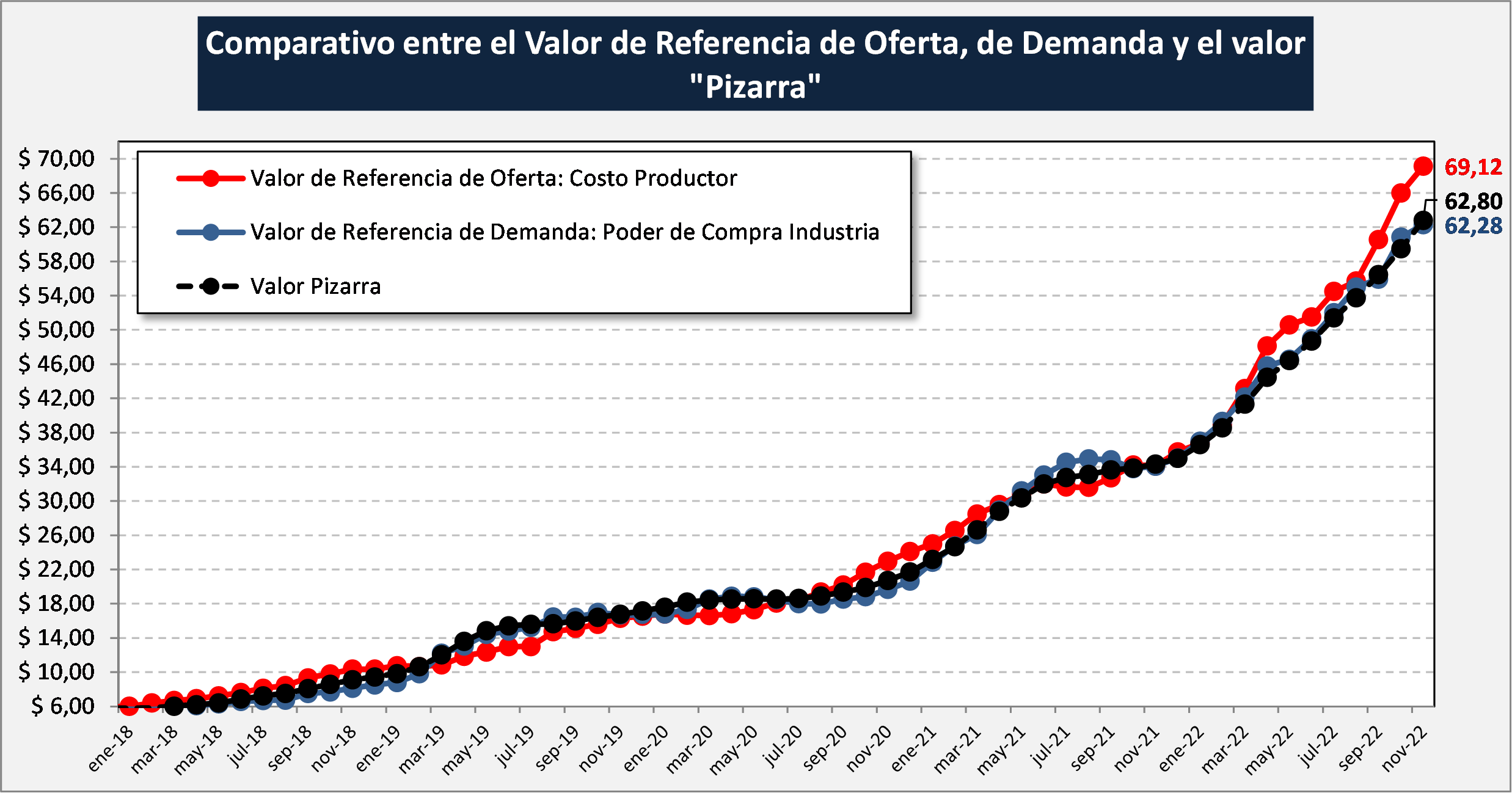

En el siguiente gráfico se comparan estas tres variables como promedio de todas las industrias:

En el mes de noviembre de 2022 la capacidad de pago según IAPUCo llegó a $ 62,28/litro de leche y fue $0,52/litro, inferior al precio real pagado que fue para ese mes de $ 62,80 (Precio Panel 18 Empresas usado desde un inicio en los análisis mensuales, $ 61,59 SIGLeA).

Si observamos el comportamiento del Valor por Litro Equivalente de Salida de Fábrica (precio al que vende la industria), subió un 3,8% respecto al mes anterior (78,3% de incremento interanual) y el precio al Productor aumentó un 5,6% (+83,0% interanual). Por su parte, el Valor de Referencia de Oferta o Costo del Productor estuvo en $ 69,12/litro, $ 6,32 por encima del precio cobrado.

El valor de referencia de oferta o costo de producción se incrementó 4,8% en el intermensual y 102,6% en su comparación interanual (en el cálculo de VRO es decir con costo de oportunidad al capital calculado de igual forma para Producción Primaria e Industria, ya que Costos Regionales INTA tiene un costo de oportunidad superior: 5% sobre Capital Promedio Operado).

Variaciones Interanuales:

- Valor de Salida de Fábrica: +78,3% (valor por litro equivalente al que vende la industria)

- Costo del Producción: +102,6% (Costo Total que incluye interés al capital)

- Precio al Productor: +83,0% (Precio Panel 18 – DNL MAGyP)

La situación observada en las variaciones interanuales, pone en evidencia que el incremento anual del valor de salida de fábrica (precio al que vende la industria) está por debajo del incremento anual de su principal costo de producción (la materia prima leche), debido fundamentalmente al gran diferencial que se viene observando entre precios mayoristas y minoristas.

Y además, que a pesar de que el poder de compra está por debajo del precio real pagado, al productor tampoco el número le cierra, debido a que está muy por debajo del costo total de producción o precio de equilibrio. Esto determina los resultados negativos de la cadena en su conjunto y sobre todo en noviembre 2022, de sus dos principales eslabones.

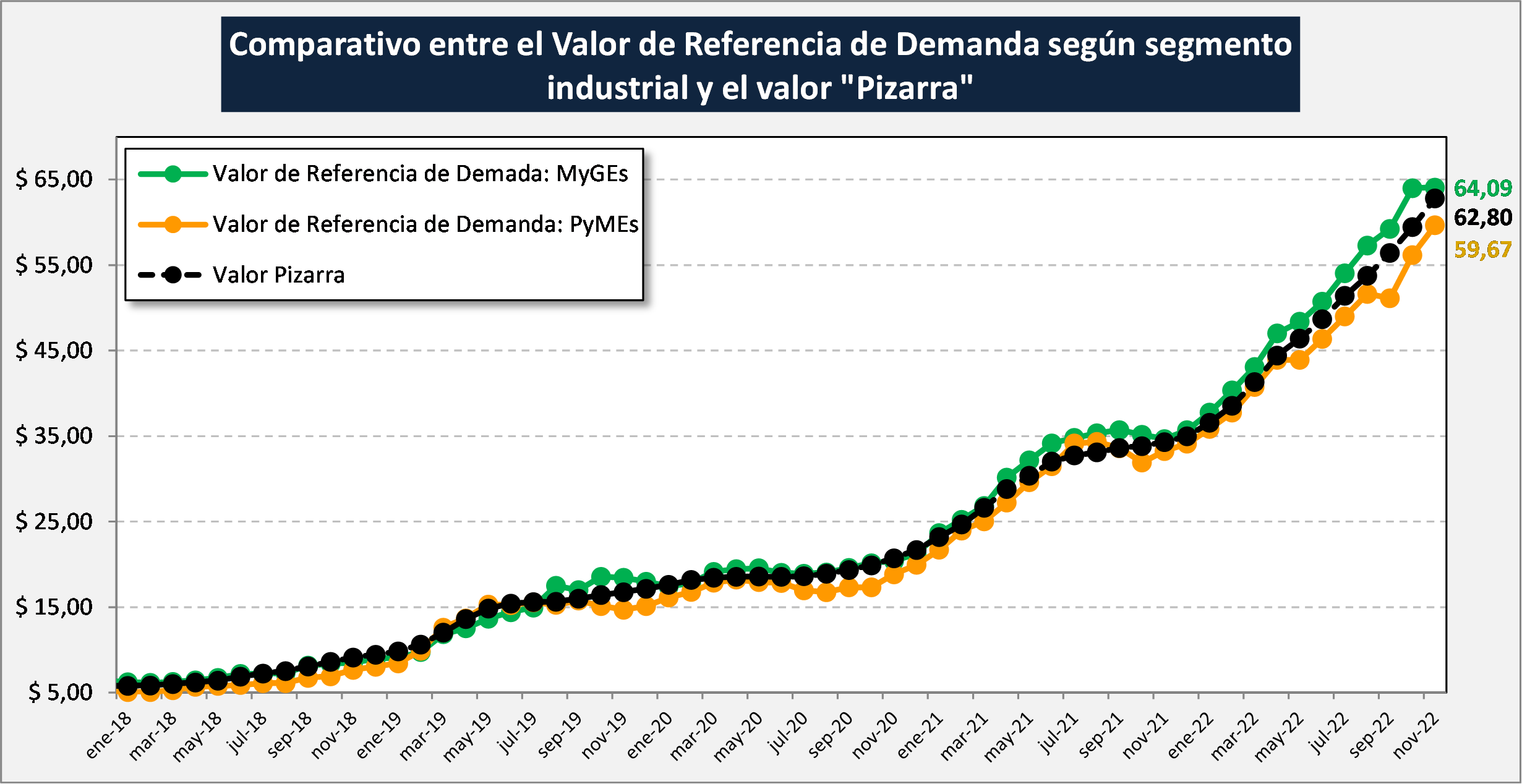

En el gráfico de abajo se subdivide la capacidad de pago o valor de referencia de demanda, entre las denominadas Megas y Grandes Empresas (MyGEs) y Pequeñas y Medianas Empresas (PyMEs).

Cabe acotar dos cosas, la primera es que la capacidad de pago calculada es sobre la base del cumplimiento total de las obligaciones impositivas, y en segundo lugar que como ya lo hemos marcado, el precio real pagado, independientemente de la capacidad de pago de cada tipo de empresa, surge por las fuerzas que se dan en el mercado.

Se observa en el gráfico una mayor capacidad de pago, como es habitual, en el mes de noviembre/22 del segmento de MyGEs que del segmento PyMEs, $ 64,09 y $ 59,67, respectivamente. La capacidad de pago de las MyGES estuvo $ 2,10 por encima del precio real pagado y el de las PyMEs $ 3,13 por debajo.

Es el vigésimo tercer mes consecutivo en que el poder de compra de la leche de las MyGEs es superior al precio realmente liquidado y luego de un largo período en que el precio de las PyMEs estuvo por debajo del precio real pagado, en julio y agosto del año pasado, el poder de compra superó al precio y de septiembre/21 hasta noviembre/22, vuelve a estar por debajo.

Los efectos del control de precios y del mix conformado por los derechos de exportación y retraso cambiario (hoy exacerbados por la caída de precios internacionales), hacen disminuir los poderes de compra de la industria en general, y es posible, de no mediar algún cambio significativo en el mercado o las políticas económicas que influyen sobre el sector, que la situación de resultados negativos se profundice en los próximos meses.

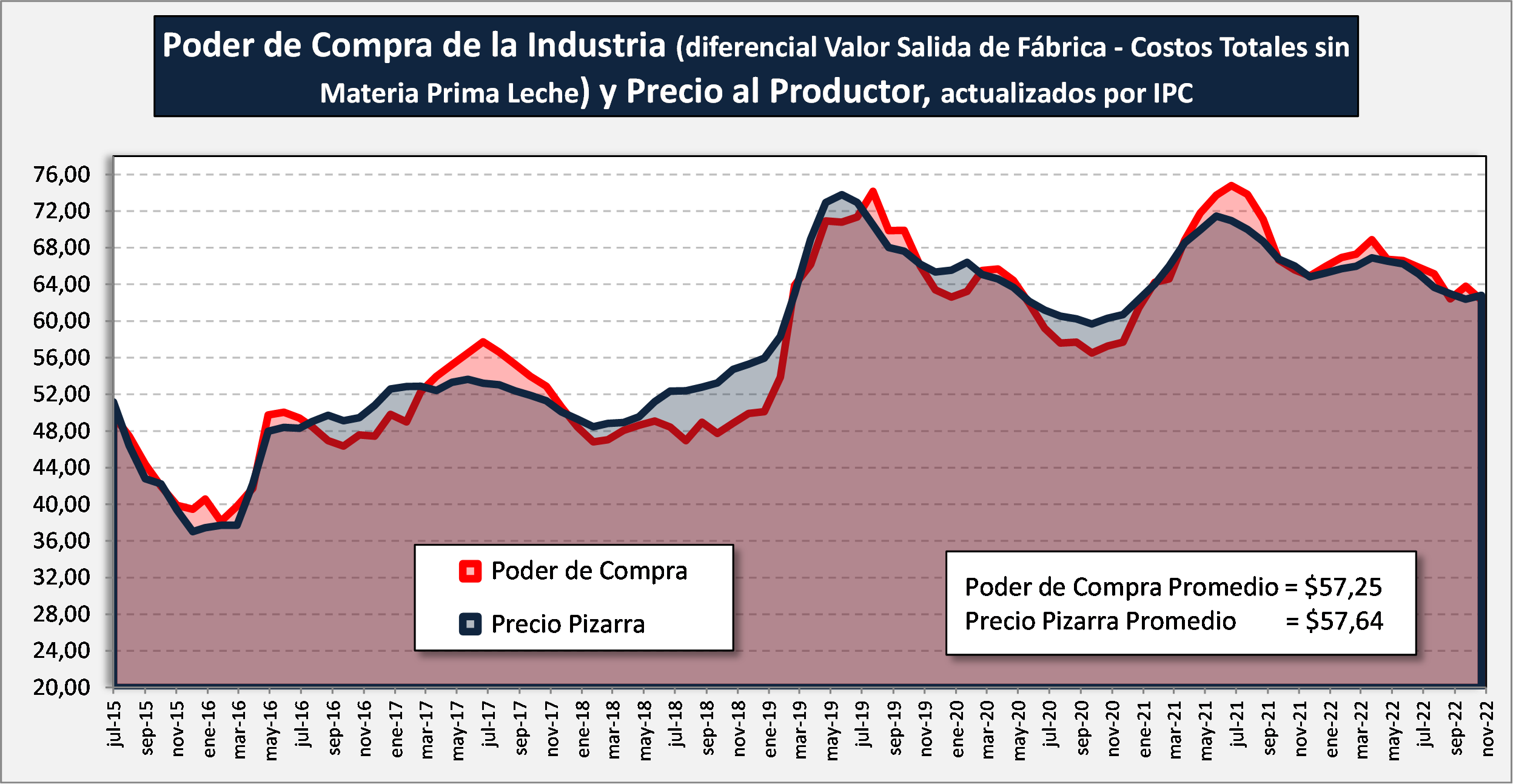

Viendo el precio pizarra liquidado y comparado con la capacidad de pago promedio de la industria, actualizada por IPC, para un período más prolongado, puede observarse que en el largo plazo (salvo oscilaciones temporales) los valores promedio convergen: $ 57,64 por litro de Precio Pizarra y $ 57,25 por litro de Poder de Compra.

Los factores estacionales de la producción, menor oferta de leche (enero-mayo) y mayor oferta (julio-noviembre), además de la mayor concentración de sólidos en el período marzo-mayo, respecto a septiembre-noviembre, influyen en la determinación de los precios incluso por encima o por debajo de los “poderes de compra” (valores de referencia de demanda), que como se dijo más arriba, son eso, el diferencial entre los ingresos y todos los costos ex materia prima leche, sin considerar ganancia alguna más que la tasa de alrededor del 3% como costo de oportunidad del capital.

Algunos comentarios que pueden servir para el análisis:

El poder de compra que se determina es el resultante de deducir del valor de salida de fábrica el total de costos sin considerar la materia prima leche y sin ningún nivel de resultado empresarial por encima de un costo de oportunidad que se calcula de igual manera para la industria como para el sector primario. Por lo tanto, el Valor de Referencia o Poder de Compra no significa Precio al Productor, en algunos momentos el Precio al Productor supera el Poder de Compra por circunstancias del mercado y en otras ocurre a la inversa, obviamente produciéndose resultados negativos o positivos, respectivamente para la industria.

Se trata en todos los casos de modelos para “condiciones normales” y como no hay incluido en los costos de producción de leche situaciones extremas o coyunturales como sequía o inundación, no hay tampoco como ocurrió para la industria la inclusión de “costos COVID” que generó la pandemia y fueron importantes, o como, las subas de costos que generaron las dificultades para la exportación, algunas obstaculizaciones de mercado, etc. Si las situaciones coyunturales se tornan en permanentes, obviamente se incluyen en los modelos.

La captura de precios de mercado es amplia pero no total, y de allí pueden venir diferencias para algunas industrias donde los precios que percibe son diferentes a los que los modelos incluyen.

En los precios, sobre todo de mercado externo, hay un delay (desfasaje) entre los precios de cuando el negocio se concreta entre la industria con su cliente y el precio que se registra en Aduana y/o Indec.

Los modelos no contemplan situaciones generalizadas de endeudamiento estructural que generan costos financieros significativos.

Los valores de poder de compra o valor de referencia de demanda son promedios de cada categoría de empresas y luego surge un promedio general. Aquí surgen grandes diferencias entre empresas respecto a qué tipo de productos elaboran y comercializan, que mercados atienden, que nivel de marca tiene por ejemplo en el mercado interno, o cuestiones vinculadas con la escala, la productividad y la eficiencia.