Seis gráficos para entender el desastre que viene en camino.

Tres años con restricciones hídricas y un verano 2023/24 complicado son situaciones que están dentro de lo previsible para una actividad productiva como la lechería. Pero en la Argentina el sector también debió atravesar intervenciones de mercado, derechos de exportación, distorsiones cambiaras e inflación desproporcionada de costos.

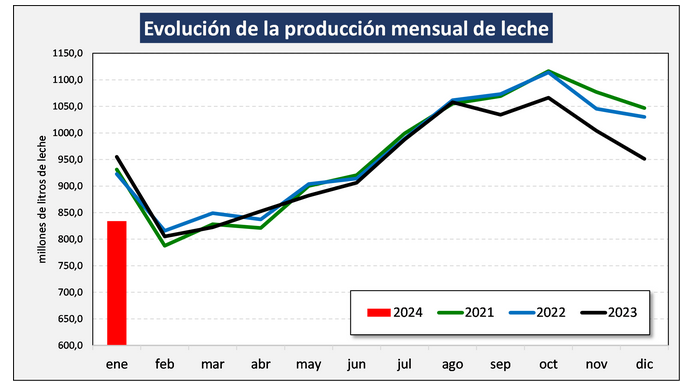

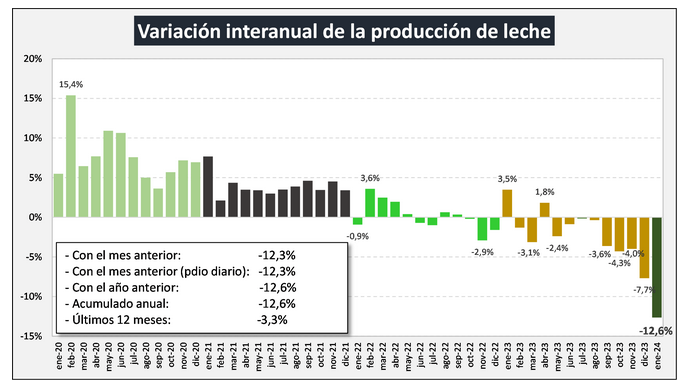

Los resultados de semejante “combo” se hicieron evidentes este miércoles con el dato oficial de producción de leche argentina del pasado mes de enero: 834 millones de litro, lo que implica un valor 12,3% por debajo del mes anterior y un 12,6% menos que igual mes del 2023.

“Normalmente la producción en el mes de enero baja entre 9,0% y 10% respecto a diciembre, este año ha tenido una caída del 12,3%, producto de los elevados índices de temperatura y humedad registrados en la mayoría de las regiones productivas y por las adversas relaciones de precios y costos que subieron por el efecto devaluatorio e inflacionario”, señala un informe del Observatorio de la Cadena Láctea (Ocla).

“Normalmente la producción en el mes de enero baja entre 9,0% y 10% respecto a diciembre, este año ha tenido una caída del 12,3%, producto de los elevados índices de temperatura y humedad registrados en la mayoría de las regiones productivas y por las adversas relaciones de precios y costos que subieron por el efecto devaluatorio e inflacionario”, señala un informe del Observatorio de la Cadena Láctea (Ocla).

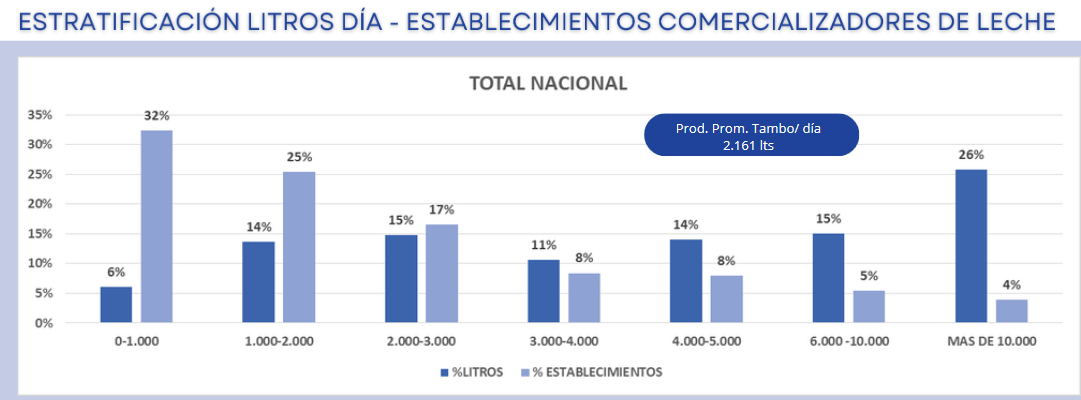

“Si se analiza por tamaño de tambos, por niveles de productividad y eficiencia y por región geográfica, se evidencia una gran diferencia respecto al comportamiento de la producción, donde hay importantes caídas interanuales en regiones y estratos productivos y sostenimiento, en otras regiones y/o estratos”, añade.

Los tambos más pequeños, que aportan el 20% de la oferta nacional de leche, hace meses que la vienen peleando para afrontar pérdidas económicas con la esperanza de recuperar el capital luego de una recomposición del precio de la leche. Pero pasan los meses y ese escenario no aparece.

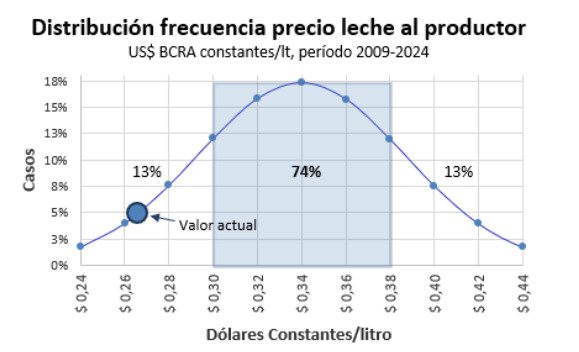

Datos provistos por el consultor lácteos Marcos Snyder muestran que el precio de la leche al productor medido en dólares constantes por litro se ubica en los últimos escalones del promedio de la serie histórica de los últimos quince años.

Con un mercado interno pauperizado, la única salida viable es la exportación, pero la coyuntura regional –que en otras circunstancias políticas resultó favorable– ahora juega en contra.

Con un mercado interno pauperizado, la única salida viable es la exportación, pero la coyuntura regional –que en otras circunstancias políticas resultó favorable– ahora juega en contra.

“La aduana brasilera para enero 2024 registra una menor importación de leche en polvo entera proveniente de Argentina, mientras que Uruguay sigue en alza”, destaca Snyder en referencia a las restricciones implementadas por el gobierno brasileño.

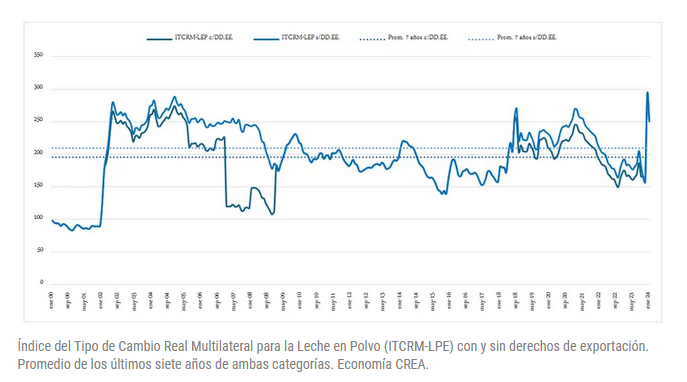

El área de Economía de CREA analizó la competitividad en el sector exportador lácteo a través del Índice del Tipo de Cambio Real Multilateral para la Leche en Polvo (ITCRM-LPE), tomando como referencia el período comprendido entre enero de 2000 a enero de 2024. Y detectó que la devaluación instrumentada en diciembre pasado, junto con la suspensión de los derechos de exportación vigente desde octubre de 2023, mejoró de manera notable la situación del sector exportador lácteos.

Sin embargo, esa ganancia de competitividad tiene fecha de vencimiento porque la suspensión de las retenciones rige hasta junio de este año (no se sabe si será prorrogada) y el ITCRM-LPE viene perdiendo posiciones a causa de un proceso inflacionario que, si bien viene perdiendo fuerza, sigue siendo considerable.

La propia calculadora de Ocla, que mide el “FAS teórico” de la leche cruda para operaciones de exportación de leche en polvo entera, muestra que la capacidad de pago de ese sector, con un valor FOB de la leche en polvo de 3400 u$s/tonelada, se ubica en más de 305 $/litro, mientras que el precio promedio nacional se ubicó en enero pasado en casi 244 $/litro, según datos de Siglea.

Está claro que si las condiciones de competitividad no están sustentadas en factores estructurales y sostenibles, es poco factible que el agregado de valor en la cadena se distribuya de manera eficiente, lo que genera, al final del día, señales desfavorables que se terminan pagando con una caída de la producción.