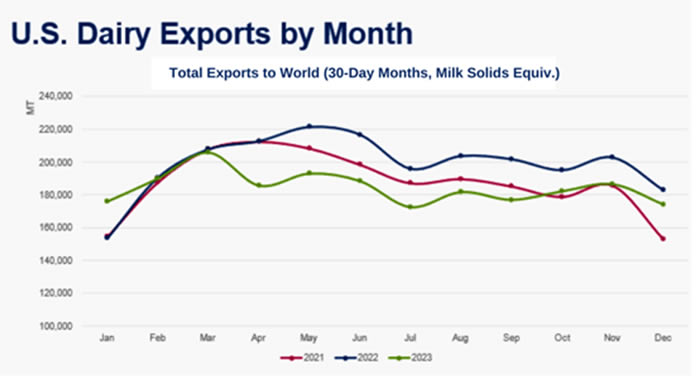

La demanda moderada, junto con una mayor competencia de la UE y Nueva Zelanda, se tradujo en una disminución de las exportaciones de lácteos de EE. UU. del 7 % en términos equivalentes de sólidos lácteos (MSE) en 2023.

Los factores que complican el crecimiento de las exportaciones de lácteos de EE. UU. han sido consistentes la mayor parte del año: inflación elevada, crecimiento económico decepcionante en mercados de exportación clave (particularmente China), demanda reducida de suero forrajero del sector porcino en dificultades de China, aumento de la producción de leche de la UE y Nueva Zelanda, y reducción de las compras de leche entera en polvo (WMP) de China, causando que Nueva Zelanda cambiar su combinación de productos y redirigir las exportaciones a mercados clave de Estados Unidos.

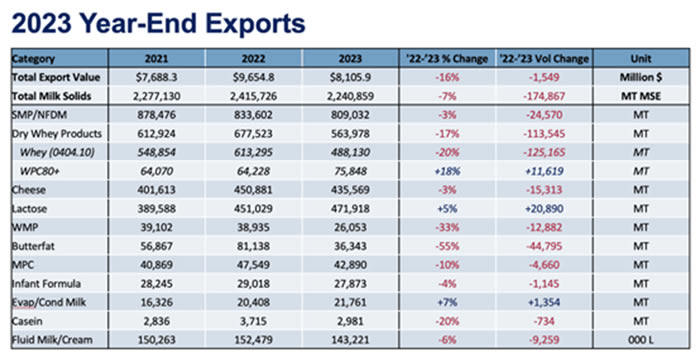

El valor de las exportaciones estadounidenses finalizó el año en 8.110 millones de dólares. Se trata del segundo valor más grande de todos los tiempos, pero un 16% menos que el año récord de 2022, ya que tanto el volumen como los precios disminuyeron.

Los proveedores estadounidenses registraron aumentos de volumen solo en dos categorías principales de productos en 2023: suero rico en proteínas (WPC80+) y lactosa. El volumen de exportaciones de WPC80+ de EE. UU. para todo el año aumentó un 18% (+11,619 ton) en comparación con 2022, alcanzando un récord de 75,848 ton. Impulsados por fuertes ganancias en el primer trimestre, los envíos de lactosa aumentaron un 5% (+20,890 ton) a un récord de 471,918 ton.

Pero más allá del WPC80+ y la lactosa, no se vieron cifras positivas de fin de año. La leche desnatada en polvo/leche desnatada en polvo (NFDM/SMP) cayó un 3% (-24.570 TM); el queso bajó 4% (- 15.313 TM); el suero bajo en proteínas cayó un 20% (-125.165 TM); la grasa butírica cayó un 44% (-44.795 TM). El concentrado de proteína de leche, las leches y natas líquidas y la leche entera en polvo cayeron un 10%, un 7% y un 33%, respectivamente, en el año.

Dicho esto, empezamos a ver alguna señal positiva para cerrar el año. Las exportaciones de queso estadounidense registraron ganancias en noviembre (+4%) y diciembre (+1%), con sólidos aumentos de volumen a México, China, América Central y el Caribe.

Los envíos de NFDM/SMP de EE. UU. aumentaron un 1% en diciembre, su primer aumento interanual desde agosto de 2023. Los envíos de diciembre al Sudeste Asiático aumentaron un 23% (+3,634 ton) y el volumen a Medio Oriente/Norte de África se triplicó con creces (+1,868 ton). Para el sudeste asiático, fue el segundo aumento mensual consecutivo y una señal optimista de que la demanda en el segundo mercado estadounidense está en camino a la recuperación.

La leche y la nata líquidas terminaron el año con cuatro meses consecutivos de ganancias interanuales. El volumen aumentó un 15% (+6 millones de litros) de septiembre a diciembre en comparación con el mismo período del año anterior.

Para consultar un desglose producto por producto del desempeño de las exportaciones estadounidenses en 2023, consulte a continuación.

Las exportaciones estadounidenses de NFDM/SMP experimentaron un ligero crecimiento (+1%, 582 ton) en diciembre, el primer aumento mensual desde agosto. Las exportaciones generales de NFDM/SMP durante el año han sido mediocres, con una caída de las exportaciones de 2023 del 3% (-24,570 ton), pero la disminución solo cuenta una parte de la historia. Las exportaciones estadounidenses de NFDM a México este año han experimentado un auge (+16%, 57,040 ton), aunque en gran medida se anticiparon durante el año. Las exportaciones de NFDM a México en el primer semestre aumentaron un 39% (+62,842 ton). Se relajaron en la segunda mitad del año (-3%, -5,801 TM), pero los volúmenes aún eran grandes y se enfrentaron a fuertes exportaciones en el segundo semestre de 2022. La economía mexicana ha sido muy fuerte en un momento en que las economías de todo el mundo en su mayoría luchó. Además de la fortaleza de la economía, el peso se ha fortalecido constantemente frente al dólar desde Covid, lo que hace que las importaciones estadounidenses sean más atractivas.

Al mismo tiempo, las exportaciones al Sudeste Asiático sufrieron (-20%, -60.637 TM). El año 2023 para el sudeste asiático estuvo marcado por una alta inflación y una economía interna desafiante. Incluso con precios más bajos el año pasado, la demanda ha sido más débil. Diciembre se basó en el ligero crecimiento observado en noviembre: las exportaciones de NFDM/SMP a la región aumentaron un 23% (+3.634 ton) en el último mes del año.

De cara a 2024, esperamos que los volúmenes de exportación a México se mantengan sólidos, pero es posible que no igualen los volúmenes récord que vimos a principios de 2023. En el Sudeste Asiático, con una inflación en descenso, precios más bajos de NFDM/SMP y después de un período prolongado de bajos volúmenes de importación, Esperamos que la demanda se recupere en 2024. En general, las exportaciones estadounidenses de NFDM/SMP deberían experimentar cierto crecimiento en el próximo año a medida que la economía global continúa recuperándose.

Queso

Si bien las exportaciones interanuales de queso de EE. UU. cayeron en 2023, fue (con 435,569 TM) el segundo volumen más alto que jamás hayamos enviado en un solo año. El volumen fue impulsado principalmente por un aumento del 41% (+39,959 ton) en las ventas de queso rallado para satisfacer la demanda de servicios de alimentos, principalmente a nuestro principal mercado, México, pero también a China. Las exportaciones estadounidenses de queso rallado a México se dispararon un 162% (+39,131 TM) el año pasado, mientras que los envíos de queso rallado a China se multiplicaron por más de ocho (+5,612 TM).

Sin embargo, esas impresionantes ganancias aún fueron insuficientes para compensar una disminución en el volumen general de Estados Unidos. Los obstáculos al consumo relacionados con la inflación en Corea y Japón se combinaron con una mayor competencia de la UE y Nueva Zelanda en Corea del Sur para socavar las ventas de queso estadounidense a ambos países del este de Asia. Las exportaciones de queso estadounidense a Japón cayeron un 15% (-7.155 TM) en 2023 y los envíos a Corea del Sur se desplomaron un 40% (-30.175 TM). De cara al futuro, los precios más competitivos, la producción de leche en Europa en dificultades y las expectativas de que la demanda japonesa y coreana de queso estadounidense pueda estar a punto de cambiar, pintan un panorama más esperanzador para el próximo año.

WPC80+

Las exportaciones estadounidenses de alto valor de WPC80+ superaron el récord de volumen anterior en más de 10.000 TM en 2023. El crecimiento continuo de la demanda de alimentos ricos en proteínas en mercados clave, junto con los precios más bajos de WPC80+ en 2023, crearon un año excepcional para los proveedores estadounidenses.

Las ganancias tuvieron una base geográfica amplia. Las ventas de WPC80+ de EE. UU. a Japón han aumentado durante nueve años consecutivos (+11%, +1.513 ton en 2023). El país reemplazó a China como el principal mercado estadounidense de WPC80+ en 2022 y, a pesar de la erosión en el crecimiento mensual interanual a fines de 2023, Japón sigue siendo nuestro comprador número uno. Los envíos estadounidenses a China se recuperaron el año pasado (+47%, +4.520 TM) después de que los precios más altos debilitaran la demanda de 2022. Y, impulsado por uno de los mercados de nutrición deportiva más grandes del mundo, Brasil se proclamó como el comprador estadounidense de WPC80+ de más rápido crecimiento en 2023. Los envíos estadounidenses de WPC80+ a Brasil han aumentado durante cuatro años consecutivos y se duplicaron con creces a 8.462 TM el año pasado. año. Una señal aún más alentadora es el amplio margen de crecimiento. La demanda de WPC80+ estadounidense aumentó en varios mercados desarrollados y emergentes el año pasado, incluidos Canadá (+28%), México (+35%) e India (+36%), mientras que mercados como Corea del Sur y el Sudeste Asiático están preparados para repuntar la demanda. .

Suero bajo en proteínas (0404.10)

Como hemos señalado en esta columna a lo largo del año, el déficit de exportaciones de suero bajo en proteínas de Estados Unidos en 2023 se debe principalmente a China. Los envíos estadounidenses de suero 0404.10 a China se desplomaron un 27% (-79.357 TM) debido a que los problemas actuales en la industria porcina del país redujeron gravemente la demanda. Pero China no puede ser toda la culpable del declive. Interanualmente, el volumen de exportaciones de EE. UU. cayó en un total de 125,165 TM en 2023, por lo que EE. UU. disminuyó en más de 45,000 TM a otros destinos.

La demanda de suero bajo en proteínas se erosionó en varias zonas geográficas el año pasado. De hecho, los envíos estadounidenses cayeron a ocho de nuestros 10 principales mercados en 2023. Y las exportaciones de otros proveedores también disminuyeron. Las exportaciones de suero de la UE27 y el Reino Unido, por ejemplo, disminuyeron un 10% (-62.429 ton) hasta noviembre.

Es probable que los desafíos dentro de China persistan, pero nuestros analistas son optimistas en cuanto a que la demanda en el sudeste asiático, donde una gran parte del suero seco se utiliza para aplicaciones alimentarias, se recuperará con una mejor perspectiva económica. Dado que el suero bajo en proteínas representó más del 70% de la disminución de las exportaciones de productos lácteos de EE. UU. en 2023, cualquier mejora en la demanda pondría las exportaciones en mejor posición para 2024

Las exportaciones interanuales de lactosa de EE. UU. cayeron un 3% (-960 ton) en diciembre, pero las exportaciones generales de lactosa para el año aumentaron un 5% (+20,890 ton), impulsadas en gran medida por las ganancias hacia China. Las exportaciones de lactosa de Estados Unidos a China en 2023 crecieron un 23% (+26.813 TM). Lo que probablemente respaldó el aumento de las exportaciones fueron los precios más bajos del año pasado y un mayor uso de la estandarización dentro de China, como se detalla en nuestro artículo de octubre. Los precios de la lactosa en Estados Unidos alcanzaron durante el verano los niveles más bajos en casi una década. Los precios se han afirmado desde entonces, un 48% más desde julio, lo que puede afectar los volúmenes de exportación de aquí a 2024, pero los precios todavía están aproximadamente un 30% por debajo del precio promedio desde 2020.

En general, las exportaciones de lactosa de EE. UU. en los últimos meses se han estancado un poco después de un aumento sólido en 2022 y gran parte de 2023. De cara al 2024, es difícil entusiasmarse demasiado con un crecimiento fuerte, ya que la demanda sigue siendo lenta.

Fuente: https://www.agronewscastillayleon.com