El 70% de los costos de producción de leche están atados al dólar y estamos a las puertas de una fuerte devaluación.

Inmersos nuevamente en una tormenta perfecta la cadena láctea toda cruje frente a los efectos impactantes de la impericia de la administración pública de los últimos 100 años. La descripción de esta impericia lo hace muy bien Tato Bores en su monólogo sobre la devaluación, así que lo dejamos ahí y nos abocaremos a la coyuntura de la lechería argentina.

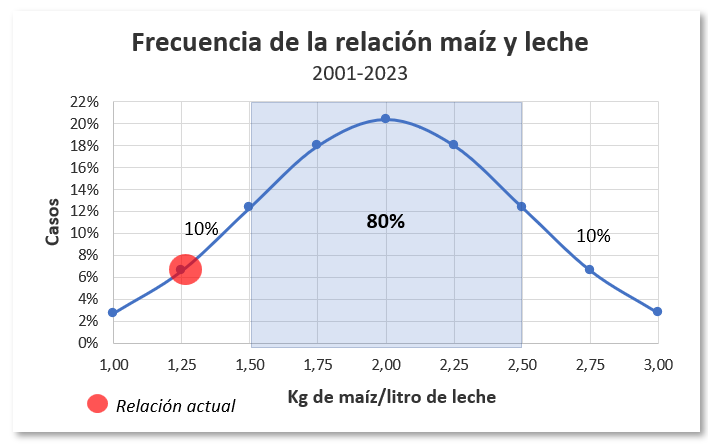

Ya con la devaluación post PASO el costo de los granos se disparó a niveles poco vistos desconfigurando los precios relativos con la leche. En el siguiente gráfico, “Frecuencia de la relación maíz y leche”, observamos que mientras el 80% de la serie 2001-2023 el poder de compra del maíz se mantuvo entre 1,50 y 2,50 kg/lt de leche promediando históricamente 2 kg de maíz/lt, en la actualidad (punto rojo) la relación se ubica en un valor poco observado (<10%) se 1,25 kg de maíz/lt de leche.

El maíz es indispensable en la producción lechera y representa genéricamente la cuenta de gastos en alimentación del rodeo lechero, cuenta que se lleva el 60% de los gastos directos tamberos.

El precio de los granos difícilmente baje pues correrán atados a la variación del tipo de cambio que está, al momento de escribir esta nota, a punto de saltar (debido al atraso al que lo tienen atado). Hoy para llevar a la leche a una capacidad de compra de 1,5 kg de maíz hace falta un precio al productor de 145 $/lt y para alcanzar el promedio histórico de 2 kg de maíz/lt de leche el precio debería ser de 194 $/lt. Esto requiere aumentos de entre +21% y +62% respectivamente cuando desde junio de precio al productor venían ajustando por debajo de la inflación.

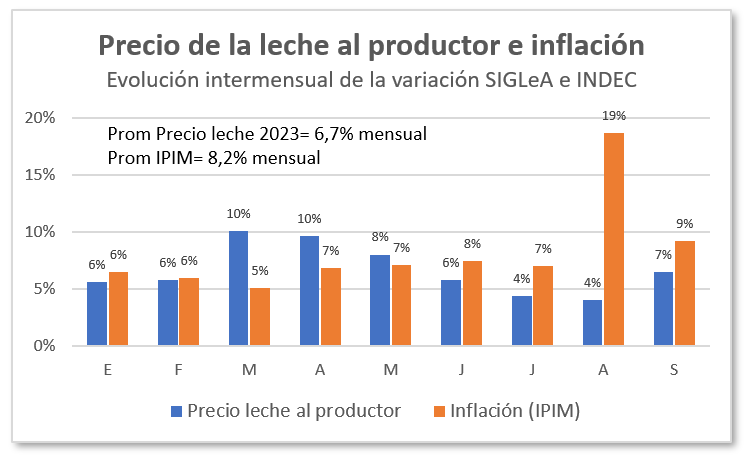

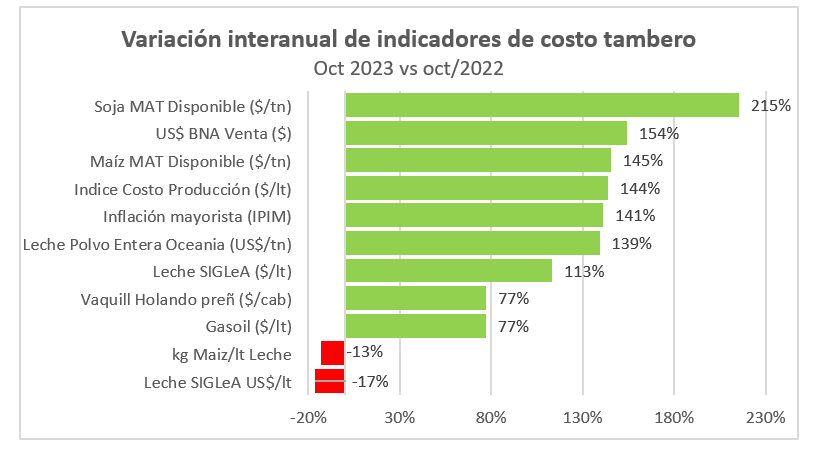

En un paneo con indicadores seleccionados drivers del costo tambero observamos el atraso del precio de la materia prima, en buena parte atribuible al acuerdo de precios del sector industrial con el Estado que caducará a la brevedad:

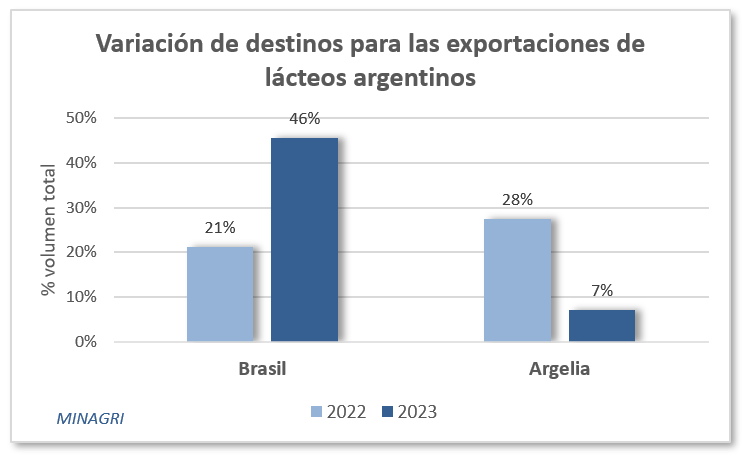

En un año con algo menos leche, estimamos para el primer semestre del 2023 una faltante de 320.000 lt/d con respecto al año pasado, una tendencia que se agravará en el 2do semestre. Entre las causas del deterioro del precio de leche al productor observamos una reducción de las exportaciones a Brasil lo que ha generado una acumulación de existencias que contrapesan la faltante de leche. El impacto es notorio debido a que Brasil desplazó a Argelia como principal destino de las exportaciones lácteas durante este año 2023 absorbiendo el 46% del tonelaje total exportado:

A partir de octubre el escenario empieza a cambiar, se eliminaron los Derechos de Exportación que restaban 9% a las ventas de leche en polvo entera y 4,5% a los quesos y se ajustó el dólar oficial un +20%. A esto se agrega el recupero del mercado internacional con una tendencia creciente de las operaciones a futuro. Viendo esto y combinado con los futuros Rofex para el dólar oficial, comienza a brillar una luz esperanzadora al final del túnel, un potencial negocio exportador que traccione el precio de la leche al productor.

En el siguiente gráfico podemos dimensionar el impacto sobre la capacidad de compra de materia prima con destino a elaboración de leche en polvo entera, con 61% del volumen total de litros exportados, es el principal producto lácteo exportado por Argentina. Nótese el nivel magro que presenta noviembre, mes en que sólo una abrupta caída de la producción podría generar alguna presión por la leche, pero a partir de diciembre se entra en una nueva dimensión cuyo impacto estará solamente limitada por la capacidad de secado que ronda el 30% de la leche nacional.