Los precios inflados de las materias primas lácteas impulsaron los fuertes ingresos de las mayores empresas lácteas del mundo en 2022, pero eso se vio contrarrestado por el aumento de los costes y unos precios de la leche sin precedentes, según un informe internacional anual de Rabobank.

La lista anual de Rabobank de las empresas “Global Dairy Top 20” se publicó a finales de agosto, destacando el rendimiento de los ingresos de los líderes mundiales de la industria láctea en 2022. Basándose en datos financieros en dólares estadounidenses, las ventas combinadas de las 20 mayores empresas lácteas del mundo aumentaron un 7,4% respecto al año anterior. En 2021, el aumento fue del 9,3%.

En general, los aumentos interanuales del precio medio de la mantequilla, el queso, la leche en polvo y otros productos lácteos sientan las bases para un crecimiento de las ventas de dos dígitos en moneda local en 2022. Al mismo tiempo, un crecimiento de la producción de leche inferior al previsto en las principales regiones exportadoras y una demanda interna decente contribuyeron a un mercado lácteo globalmente tenso, con limitados excedentes exportables durante la mayor parte del año.

“Al final, la mayor parte de las ganancias de facturación fueron absorbidas por la explosión de los costes, dejando poco en las cuentas de resultados de las empresas”, explicó Richard Scheper, analista de productos lácteos de Rabobank. “Muchas empresas lácteas pagaron precios medios de la leche en granja récord para compensar los grandes costes de los insumos agrícolas”.

El aumento de los costes energéticos y la disponibilidad de gas natural -especialmente en Europa- fueron las mayores preocupaciones para la elaboración de productos lácteos de alto consumo energético. Los costes de otros componentes, como la logística, los materiales de envasado y la mano de obra, también aumentaron en 2022.

Los 20 primeros puestos

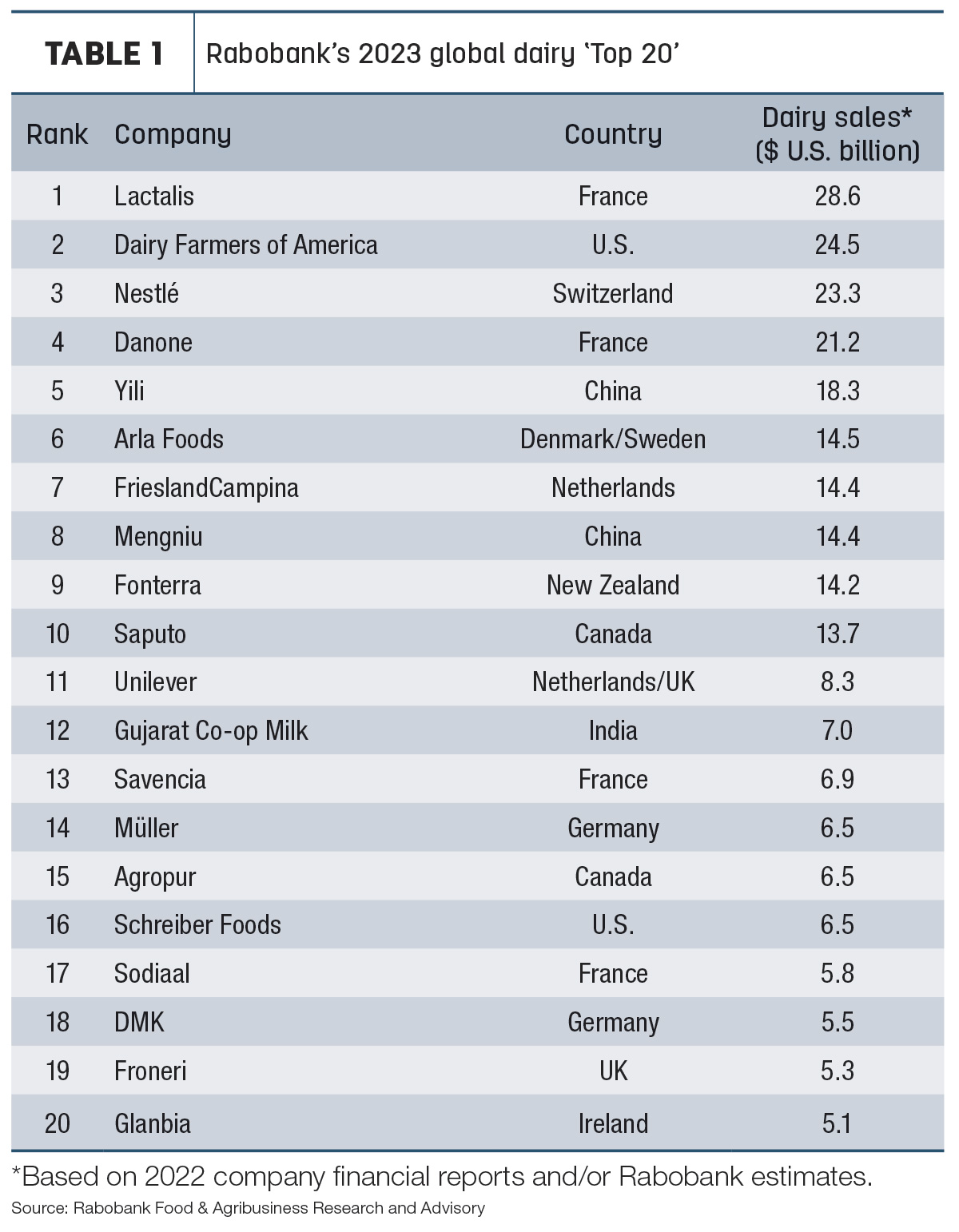

Entre los 20 primeros puestos, las empresas europeas aumentaron su posición en uno, hasta 12, y las empresas de EE.UU., China y Canadá ocuparon dos puestos cada una (Tabla 1). Completan la lista empresas de Nueva Zelanda, Japón y la India.

Sólo cinco empresas mantuvieron las mismas posiciones que el año pasado, lo que indica una remodelación a lo largo de toda la lista. Lactalis logró mantener su primer puesto, mientras que Dairy Farmers of America (DFA) ascendió al segundo, desplazando a Nestlé al tercero.

Los tipos de cambio influyen en la clasificación

Los tipos de cambio han influido en la clasificación. El dólar estadounidense y el canadiense se fortalecieron frente a muchas otras divisas, incluido el euro.

“En el caso de las empresas lácteas no radicadas en EE.UU., las ganancias de facturación en divisas locales se vieron compensadas en parte o incluso en gran medida por el dólar estadounidense más fuerte, lo que dio lugar a cambios de posición a lo largo de toda la lista y contribuyó a la entrada de Glanbia, con sede en Irlanda”, señaló Scheper. La mayor parte de los ingresos de Glanbia proceden de las ventas en EE.UU., y la empresa anunció recientemente que en un futuro próximo pasará a informar en dólares estadounidenses en lugar de en euros.

La fortaleza del dólar canadiense ayudó a Saputo (10º) a consolidar su posición y a Agropur a subir un puesto, hasta el 15º. Ambas empresas tienen un volumen de ventas considerable en Estados Unidos, lo que les da una ventaja competitiva sobre las empresas de la lista que informan en euros.

La evolución de los tipos de cambio en 2022 fue especialmente desfavorable para las empresas lácteas que informan en dólares neozelandeses, renminbi y yenes, lo que contribuyó a que la neozelandesa Fonterra perdiera tres puestos; a que las chinas Yili y Mengniu perdieran ganancias en ventas en dólares estadounidenses; y a que la japonesa Meiji, una de las 20 primeras empresas desde hace tiempo, saliera de la lista.

La actividad de fusiones y adquisiciones de estos 20 líderes del mercado en 2022 fue prácticamente igual a la del año anterior. Se observó una ralentización de la actividad de fusiones y adquisiciones en la segunda mitad del año, que continuó en la primera mitad de 2023.

Otros aspectos destacados del informe indican que las mayores empresas lácteas siguen aumentando su presencia en el mercado de alternativas lácteas, aunque todavía representa una pequeña parte de los ingresos.

De cara al futuro, Rabobank espera que el debilitamiento de los precios de los productos lácteos y de los minoristas haga de 2023 un año difícil en términos de ventas y rentabilidad para algunas empresas de la clasificación.